三井住友カードNL(ナンバーレス)というクレジットカードがあります。カード券面にカード番号が記載されていないカードです(カード番号はアプリで確認できるのでネット通販等でも使えます)。

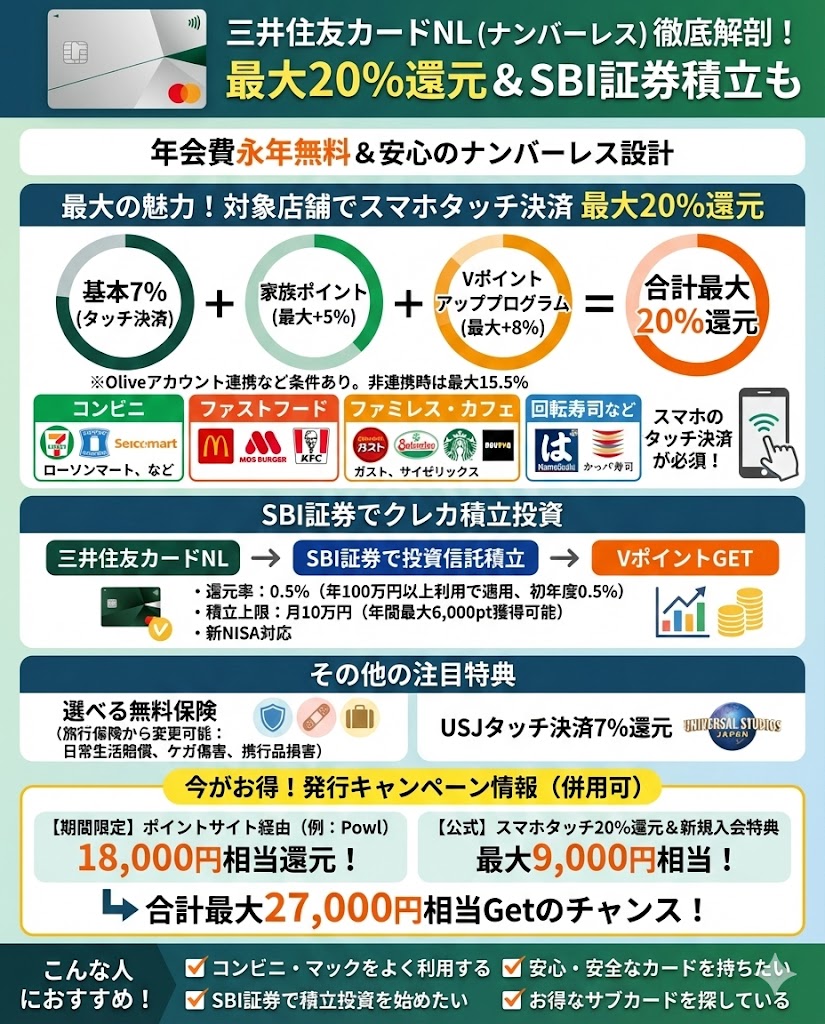

三井住友カードが今、一番力を入れているクレジットカードでコンビニやマクドナルドで最大15.5%還元(Olivアカウントがあれば最大20%)というような高いポイント還元が魅力です。この他、SBI証券でのクレカ積立などでも活躍します。

三井住友カードNLの基本スペック

まずは、基本スペックです。年会費無料のクレジットカードで基本のポイント還元は低いですけど、対象店舗での利用が特にお得なクレジットカードです。

- 年会費:無料

- 申込資格:満18歳以上の方 (高校生は除く)

- ポイント還元率:0.5%(200円につき1ポイント)

- 対象店舗7%還元:対象

- SBI証券での積立投資:対象

- 付帯保険:最高2000万円の海外傷害保険

- 選べる無料保険:あり

・日常生活安心プラン

・ケガ安心プラン

・持ち物安心プラン - 空港ラウンジ:なし

三井住友カードNLを作るならポイントサイト経由がお得

三井住友カードNLはポイントサイト案件があります。現在は、Powlというポイントサイト経由なら新規のカード発行で18000円相当のポイント還元中です。

過去と比較してもかなり高い水準なので申込のタイミングとしておすすめです。

また、公式キャンペーンとして以下の2つも実施中です

- スマホのタッチ決済で20%還元(最大4,000円)

- 新規入会&タッチ決済1回以上利用で5,000円

還元はVポイントPayギフトとなります。ポイントサイトと併用可能です。

三井住友カードNLの特典と強み

まずは、三井住友カードNL(ナンバーレス)の強みと言える部分を見ていきます。2026年現在の各クレジットカードと比較しても大変ハイスペックとなっております。

マクドナルドとコンビニ(セブンイレブン、ローソン)、その他提携店舗でのタッチ決済で最大20%還元(15.5%還元)

最大の特徴ともいえる特典です。コンビニやファミレスを使うことが多い人は三井住友カードNLはかなり強いと思います。ApplePay(GooglePay)を利用した「クレジットのタッチ注文」については対象店舗であれば7%~最大20%還元となります。

- タッチ決済の還元:7%

- 家族ポイント:最大+5%

- Vポイントアッププログラム:最大+8%

合計:20%還元

<対象店舗>

コンビニやマックでの支払いだとレアケースかもしれませんが、クレジットのタッチ決済はCDCVM非対応の場合、1回1万円を超えると利用できません。なお、コンビニだとローソンはCDCVM対応なのでApplePay、GooglePayなら上限なしです。ローチケでのチケット購入とか強いです。

なお、三井住友カードのタッチ決済で最大20%還元については「 三井住友カードの7%~20%還元 家族ポイント、Vポイントアッププログラムを併用してコンビニやファミレス、スタバがお得 」の記事でさらに詳細に解説しています。

最大20%還元の条件にはOliveアカウント連携と銀行ログインなどの条件があります。そのため、Oliveアカウントが無い場合は三井住友カードNL単体での還元率上限は最大で15.5%となります。

三井住友カードNLの作成後でも構いませんので、Oliveのアカウント作成も検討しましょう。

USJでもタッチ決済で7%還元へ

2023年7月1日より三井住友カードはユニバーサルスタジオジャパン、ユニバーサルシティウォーク大阪でタッチ決済をすると7%還元でお買い物ができるようになっています。これまでUSJのクレカといえば「イオンカード(ミニオンズ)」が常時5%還元とお得でしたが、三井住友カードの方がポイント還元でお得になりました!

前述のローソンタッチ決済最大20%の特典も含めると、USJのチケットをローソンで買い、パークでのお買い物も三井住友カードNLでやればだいぶお得にUSJを楽しめますね。

参考: USJのパーク内の買い物やチケット購入がお得な三井住友カードとミニオンズカード(イオンカード)の比較

選べる無料保険

従来の旅行傷害保険ではなく、選べる無料保険として以下の保険を選択可能です。

・日常生活安心プラン(個人賠償責任保険)

・ケガ安心プラン(傷害保険)

・持ち物安心プラン(携行品保険)

ということになりますね。。詳しくは「三井住友カード 選べる無料保険のサービスが開始 旅行傷害保険じゃなくて有用な保険をセット可能」でも紹介しています。

SBI証券での積立投資ができるただし年間利用額が少ないとポイント還元はゼロ

SBI証券ではクレジットカードを使って積立投資ができるようになっています。

三井住友カードを登録することができます。

三井住友カードNL(一般カード)の場合、初年度のポイント還元率は0.5%となりますが、2年目以降は以下のポイント還元となります。

- 前年のカード利用額が10万円未満:0%

- 前年のカード利用額が10万円以上:0.5%

ちなみに年間利用分にクレカ積立分は含みません。SBI証券では月に10万円までクレカ積立が可能なので、最大で毎月500円相当×12カ月=6000円相当のポイントを三井住友カードNLでの積立で貯めることができます。

詳細については「SBI証券のクレカ積立攻略! 三井住友カード選びや設定方法、ファンドの選び方を解説」の記事で解説しています。

三井住友カードNLはこんな人におすすめ

- ✔ セブン-イレブン、ローソン、マクドナルド等をよく利用する人

- ✔ SBI証券で「新NISA」や「投資信託の積立」を始めたい人

- ✔ 銀行口座を増やさずに、クレジットカード単体で作りたい人

- ✔ コストコ等で使える「Mastercard」ブランドのカードが欲しい人

- ✔ 券面に番号がないセキュリティ重視のカードを持ちたい人

年会費は永年無料ですので、サブカードとして持っておくだけでも損はありません。

特に「コンビニ・飲食店でのポイント還元」と「SBI証券での積立」の2点においては、現時点で最強クラスのカードと言えます。

現在はポイントサイト経由で高額還元中ですので、このタイミングをお見逃しなく!公式キャンペーンもお得です。

三井住友カードNLを作るならポイントサイト経由がお得

三井住友カードNLはポイントサイト案件があります。現在は、Powlというポイントサイト経由なら新規のカード発行で18000円相当のポイント還元中です。

過去と比較してもかなり高い水準なので申込のタイミングとしておすすめです。

また、公式キャンペーンとして以下の2つも実施中です

- スマホのタッチ決済で20%還元(最大4,000円)

- 新規入会&タッチ決済1回以上利用で5,000円

還元はVポイントPayギフトとなります。ポイントサイトと併用可能です。